저번에 관심있게 봤던 OCI, 한화솔루션, 그 당시에는 폴리실리콘에 주목해서 기업들을 봤는데요. 가성비 소다는 이제 심상치 않다.

화공으로 나온 나는 이것이 NaOH라는 것을 알았다.

수산화나트륨이었잖아요.

염기성 관련 화학실험 때 접한 이것이 높다고 한다.

NaOH는 그 화학식 자체로도 단순한 만큼 정말 수많은 화학공정에 필요한 제품인 것 같은데…알아보니 배터리 내재화 확대(?)로 인한 수급 증대가 예상되고 이것이 그 세정제로 쓰인다고 한다.

한 기사 내용을 살펴보면 양극재 소재 전구체 1톤을 만들기 위해 가성비 소다가 0.89톤 들어간다고 하니 많이 들어갈 것으로 보인다.

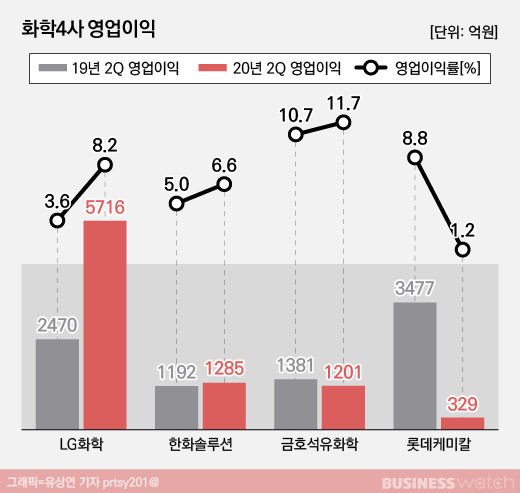

전구체 수요 증가로 가성비 소다 점유율 1위-한화솔루션, 2위-LG화학, 3위-롯데정밀화학은 수혜업체가 될 것으로 보고 있는 것으로 알려졌다.

한화솔루션은 이런 가운데 “가성비소다는 이차전지의 핵심 소재인 양극산 생산공정에서 불순물 제거를 위해 필수적으로 사용되며 세계 전기차 시장 성장에 맞춰 수요 급증을 예상하고 증설한다”고 말했다.

롯데정밀화학 역시 2분기 영업이익이 최대 실적을 기록할 것을 예측하는 것으로 알려졌다.

물론 최근 증권학 역사를 공부하고 있는 시점에서 이 모든 분석이 이미 효율적으로 시장에 반영되고 있는 것은 알지만… 그래도 원숭이가 되려고 노력하고자 본 포스팅을 작성하게 됐다.

다만 마음대로 LG화학은 일단 제외했다.

왜냐하면 LG화학은 너무 많은 사업을 하고 있기 때문에 가성비 하나로 승부하는 회사가 아니다.

LG화학

PASS…

2. 한화솔루션

그리 오래되지 않은 1~2주 전에 다루고 기타 내용은 PASS와 가성비, PVC 부분만 놓고 보면 매출액 비중은 거의 20%에 달한다.

휴.. 근데 분석한 날 기준으로 요즘 폭락을 당해도 많이 올랐네.

한편 이전에 폴리실리콘 가격 변동에 따른 태양광 셀 가격도 주시해야 할 부분이 있다.

그럼에도 가성비 소다 가격도 상승하고 셀/모듈 가격도 상승하고 있다.

물론 원자재 웨이퍼 가격과 폴리실리콘 가격도 급등 중이다.

3. 롯데정밀화학

- 재무분석-ROE19년11.72%,20년12.65%,21년30.42%-PER19년6.91,20년7.16,21년3.30/(H-344.03?13년,20선평균적,L-거의현재)-배당수익률19년3.76,20년2.71,21년3.06-유보율1,627.57,부채비율23.87-안전마진지수1.40,피터린치지수5.93, 주먹밥지수42.98-주주주구성(롯데케미칼 외 특수관계인 최대주주주주주주주주주주주주

- 2) 사업 분석

3) 평가 – 이게 뭐지?금호석유보다 더 나은데 시장은 이미 모든 것을 알고 있기 때문에 이 섣부른 판단은 좋지 않다.

어쨌든 이 시클리컬 업종의 보합이 기대된다.

특히 내부자가 인수한다는 것은 더 나은 의미를 가지고 있기 때문에 – 그런데 가성비 소다에 집중 분석하는데 암모니아, 메셀로스, 애니코트도 상당히 중요하고 가성비 소다(CA) 외에도 ECH, 유록스 가격 추이까지 사실 영향이 있기 때문에 가성비 소다 하나만 가지고 분석하기는 어렵다.

4. 백광산업 (개잡주 연구)

- 재무분석-ROE 18년 15.71, 2020년 5.88, 2021년 8.12-PER 18년 5.00, 2020년 14.67, 2021년 15.55-배당수익률 18년 2.00, 20년 1.50, 21년 0.96-유보율 428.60, 부채율 89.51-안전마진지수 0.77, 피터린치지수 0.55, 주먹밥지수 78.86-주주구성(김성훈 외 특수관계인 43.98%, 김성훈-22.68%)

- 2) 사업 분석

특이점은 한화솔루션에서는 이 가격 변동 추이를 2022년 1분기(638), 2021년(404), 2022년(522)로 꼽았다.

- 기타 참고사항, 최근 신설된 고순도 염화수소 21년 7월부터 매출 발생, 음성공장 아산화질소 증설 공정도 2022년 4월 생산이 시작됐다.

여수공장 설비 교체는 2022년 하반기 완료(노후설비 신규설비로 교체), 서울공장은 여수공장으로 이전 후 서울부지에 골프연습장, 아이스링크장 건립 13년 이후 영업 중이다.

3) 평가

촘한 중소기업… 심지어 이 기업도 엄청난 상승률을 보인 게 거의 몇 루타인지… 아무튼 정말 시클리컬 분석에는 원자재 가격에 따른 사업만 살펴봐도 큰 수익은 가능할 것 같은데… 문제는 저는 그럴 수 없다는 것… 시클리컬의 주가선 반영 논리는 정말 어렵고 어려운…

4) 결론

효율적인 시장 이론에 따르면 이미 모든 것은 시장에 반영되어 있고 잘 거래되고 있기 때문에 나만 아는 정보는 없으며 이미 이런 사항에 대해서는 모두 시크릿 기업의 베테랑들은 야수처럼 다 알고 있다.

오히려 이런 노출된 정보 외에 정말 미래가치와 내재가치를 꿰뚫어보는 그런 시각이 보다 기업을 분석하고 이해하는 데 도움이 될 것이다.

EX) 롯데정밀화학은 매우 친환경 화학사업을 많이 만들어가려는 모습, 그리고 미래에도 이러한 가치가 반영될 것이라는 기대 또는 최대주주들이 장내 매수를 진행 중이다.

향후 이 가격성 소다 원자재 가격이 상승한 기업들의 주가 흐름은 추적해 지켜볼 예정이다.

시가배당률은 낮은 편이라 내가 따로 뭔가를 매수하기에는 어렵다.

물론 백광산업은 시가총액 2000억달러로 언제든 테마 이슈를 받아 급등할 가능성도 존재한다.

한화솔루션도 요즘 가파르게 오르고 있는데 백광산업 정도면.

그리고 내가 계산한 현재 정태적 상태의 펀더멘털을 기준으로 롯데정밀화학은 피터린치지수 5.93, 안전마진지수 1.40으로 저평가 상태다.

배당의 매력은 별로 없다.

롯데정밀화학의 향후 주가는 궁금하다.